THR Kena Pajak, Begini Cara Menghitung Pajak THR 2023

Tunjangan hari raya (THR) merupakan hal yang paling ditunggu-tunggu oleh para pekerja seperti karyawan/buruh menjelang hari raya. THR merupakan penghasilan non upah yang wajib diberikan oleh perusahaan kepada karyawannya. Tahun ini, Menteri Tenaga Kerja Ida Fauziyah mewajibkan seluruh pelaku usaha agar membayarkan THR karyawan secara penuh dan tepat waktu, tujuh hari sebelum hari raya.

Meskipun rasanya seperti mendapatkan rejeki nomplok, THR tetap dibebani kewajiban pajak. Pajak THR ini telah diatur dalam Peraturan Direktorat Jenderal Pajak Nomor PER-16/PJ/2016 terkait Pengenaan Pajak Penghasilan Tidak Teratur.

Di dalam pasal 1 poin 15, disebutkan bahwa THR merupakan penghasilan yang bersifat tidak teratur. Berdasarkan hal itu, THR masuk dalam kriteria pengenaan pajak pada pasal 5. Pasal tersebut menyebutkan bahwa penghasilan yang dipotong PPh Pasal 21 dan/atau PPh Pasal 26 adalah penghasilan yang bersifat teratur maupun tidak teratur.

Baca Juga:

Penghitungan dan Status Pajak bagi Pasangan Suami-Istri Bekerja

Jasa Travel Haji dan Umroh Kini Kena PPN, Simak Ketentuannya dalam PMK Nomor 71 Tahun 2022

Download Form SPT Badan 1771 Excel dan PDF, Gratis!

Pajak Penghasilan PPh Pasal 21: Definisi, Dasar Hukum, Tarif, dan Waktu Penyetoran Serta Pelaporan Pajak

Meskipun pemerintah telah mengeluarkan kebijakan mengenai insentif pajak bagi pekerja yang terdampak Covid-19, sayangnya pajak untuk THR tidak termasuk di dalam kebijakan tersebut. Berdasarkan PMK Nomor 23/PMK.03/2020, salah satu insentif pajak yang diterima oleh wajib pajak terdampak virus corona adalah PPh 21 Ditanggung Pemerintah (DTP).

Baca Juga:

Tarif dan Mekanisme Pemungutan Pajak Digital di Indonesia

Upaya Minimalkan Pajak Secara Legal Dengan Tax Planning

Tax Planning Untuk Bisnis, Upaya Minimalkan Pajak Secara Legal

Apa itu Restitusi Pajak: Pengertian, Dasar Hukum, Tata Cara, dan Jangka Waktu Pengembalian

Akan tetapi, insentif ini tidak berlaku untuk semua jenis objek PPh 21. Insentif PPh 21 DTP hanya berlaku untuk pendapatan bruto yang bersifat tetap dan teratur. Kemudian, karena sifatnya adalah penghasilan tidak teratur, maka THR tidak termasuk ke dalam kriteria PPh 21 yang ditanggung pemerintah. Oleh sebab itu, THR tetap dikenai pajak.

Cara Menghitung Pajak THR 2023 yang Harus Dibayarkan

Seperti halnya PPh lainnya, penghitungan pajak THR juga akan melibatkan perhitungan penghasilan bruto, penghasilan netto, dan penghasilan kena pajak (PKP). Mari kita lakukan simulasi agar cara penghitungannya dapat lebih mudah dipahami. Supaya lebih jelas, penghitungannya akan kita bagi ke dalam beberapa tahap, yakni (1) menghitung pajak tahunan terutang sesuai pendapatan, (2) menghitung pajak tahunan terutang dengan THR (3) menghitung pajak THR.

1. Menghitung PPh Terutang Sesuai Pendapatan (Penghasilan Neto)

Rumus: (seluruh Penghasilan Bruto – Semua Biaya = Penghasilan Neto)

Biaya yang dapat dikurangi dari penghasilan bruto diantaranya:

-

Biaya jabatan 5% dari penghasilan bruto

-

Iuran jaminan hari tua (JHT)

-

Penghasilan Tidak Kena Pajak (PTKP)

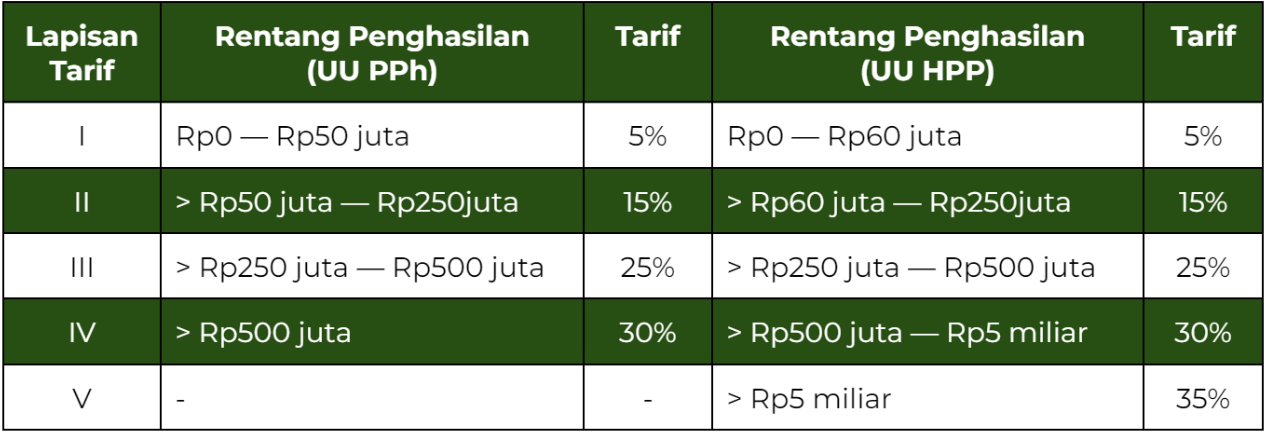

Penghasilan kena pajak yang diperoleh kemudian dikenakan tarif pajak progresif PPh Pasal 17 Undang-Undang Harmonisasi Peraturan Perpajakan (UU HPP) No. 7 Tahun 2021.

Contoh Soal Perhitungan Pajak THR:

Bapak Adam merupakan karyawan tetap di PT Segar Utama dengan gaji yang diterima sebesar Rp6.000.000 setiap bulan. Bapak Adam belum menikah dan tidak memiliki tanggungan anak.

Menjelang Hari Raya ini, Tuan A mendapat Tunjangan Hari Raya satu bulan gaji yang biasa diterimanya, yaitu sebesar Rp6.000.000.

.png)

2. Menghitung Penghasilan Kena Pajak (PKP)

Penghasilan kena pajak yang diperoleh kemudian dikenakan tarif pajak progresif PPh Pasal 17 Undang-Undang Harmonisasi Peraturan Perpajakan (UU HPP) No. 7 Tahun 2021.

Jika nominal THR ditambah dengan penghasilan neto setahun memiliki hasil di bawah besaran PTKP (Penghasilan Tidak Kena Pajak), maka dapat disimpulkan bahwa THR yang diterima karyawan tersebut tidak dikenakan pajak. Lantas, berapa nominal PTKP pada setiap kategori Wajib Pajak?

Pada peraturan perpajakan terbaru, yakni UU HPP, besaran PTKP adalah sebagai berikut.

-

PTKP sebesar Rp54.000.000 per tahun (Rp4.500.000 per bulan) untuk Wajib Pajak Orang Pribadi yang lajang dan tidak memiliki tanggungan.

-

Untuk WP yang sudah menikah, dikenakan PTKP Tambahan sebesar Rp4.500.000

-

PTKP dengan nominal Rp54.000.000 untuk istri yang memiliki penghasilan dan telah digabung dengan penghasilan suami.

-

PTKP Tambahan sebesar Rp4.500.000 untuk setiap anggota keluarga kandung serta anak angkat yang menjadi tanggungan WP sepenuhnya. Maksimal sebanyak 3 orang per kepala keluarga.

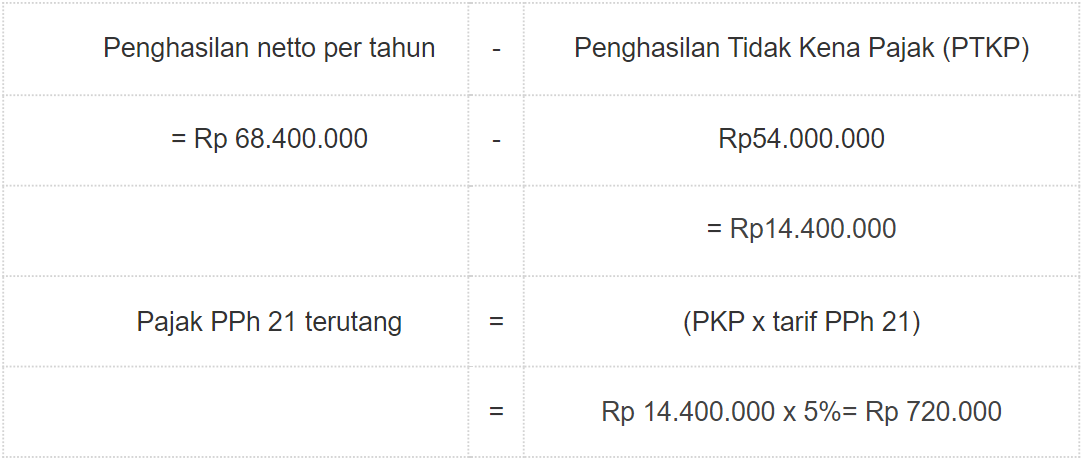

Rumus: (Penghasilan Neto – PTKP = Penghasilan Kena Pajak)

Maka, diketahui bahwa PPh 21 terutang sesuai penghasilan adalah Rp720.000.

3. Menghitung PPh Terutang dengan THR 2023

| Penghasilan bruto (setahun) | = | Rp 6.000.000 x 12 |

|

| = | Rp 72.000.000 |

| Besaran THR | = | Rp 6.000.000 |

| Penghasilan bruto | = | Gaji + THR |

|

| = | Rp 72.000.000 + Rp6.000.000 |

|

| = | Rp78.000.000 |

|

| = | (penghasilan bruto x 5%) |

|

| = | Rp 78.000.000 x 5% |

|

| = | Rp 3.900.000 |

| Penghasilan netto per tahun | = | Rp 78.000.000 – Rp 3.900.000 |

|

| = | Rp 74.100.000 |

| Penghasilan kena pajak (PKP) |

|

|

| = Rp 74.100.000 | - | Rp 54.000.000 |

|

| = | Rp 20.100.000 |

| PPh 21 terutang dengan THR | = | Rp 20.100.000 x 5% |

|

| = | Rp 1.005.000 |

Maka, diketahui bahwa PPh 21 terutang dengan THR adalah Rp1.005.000

4. Menghitung Pajak THR

Tahap yan terakhir adalah menghutang besaran pajak atas THR yang didapatkan dengan rumus sebagai berikut.

| PPh Terutang dengan THR – PPh Terutang Sesuai Penghasilan | ||

| = Rp 1.005.000 | - | Rp 720.000 |

|

|

| = Rp 285.000 |

Berdasarkan contoh perhitungan di atas, maka dapat diketahui bahwa besaran pajak THR 2023 yang harus dibayarkan oleh Bapak Adam adalah sebesar Rp285.000.

/CTA%20Fitur%20Pajak.jpg)

/CTA%20Konsultasi%2050000.jpg)

/CTA%20Academy.jpg)

/CTA%20Penutup%20Pajak.jpg)